GCM Yatırım: 2025 Fed Politikasının Merkezinde; İstihdam Verileri

Dünya iktisadı, son beş yılda sıhhat ve jeopolitik risklerin şekillendirdiği şiddetli bir periyottan geçti. Pandemi sırasında benimsenen genişleyici para ve maliye siyasetleri, ülkeleri tarihi düzeylerde enflasyon ve işsizlik oranlarıyla karşı karşıya bıraktı. 2022’de olağanlaşma adımlarına yönelik umutlar artarken, Rusya-Ukrayna savaşının tetiklediği jeopolitik riskler global ekonomik döngüleri derinden etkiledi.

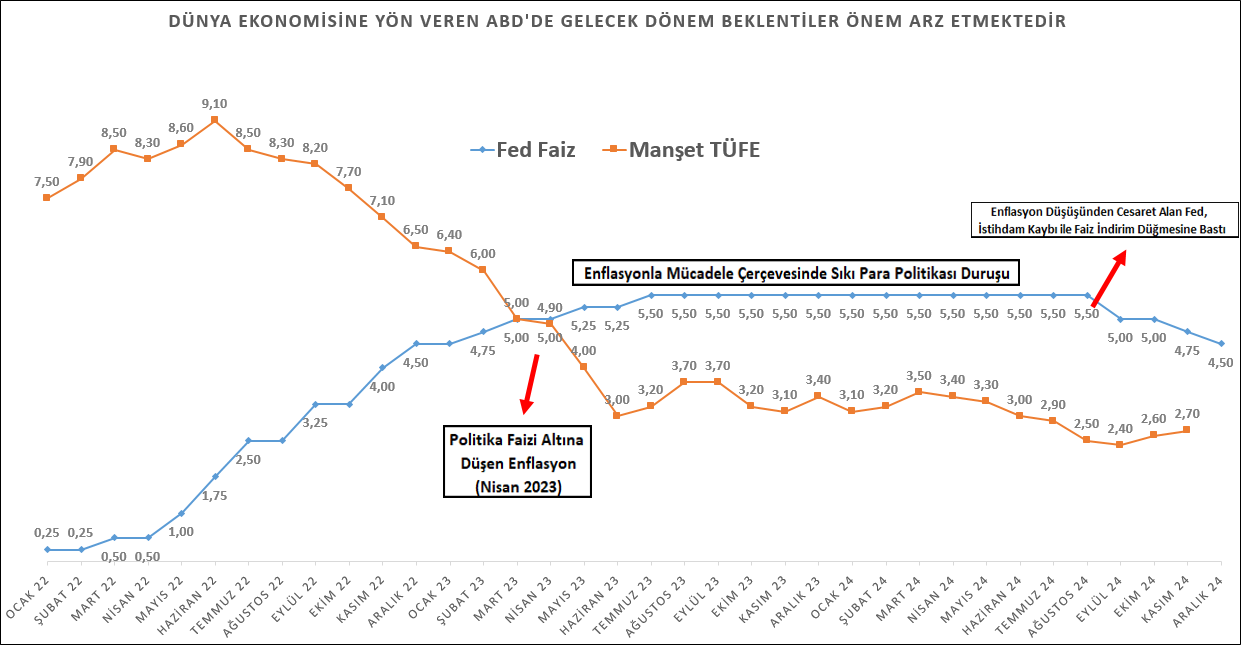

Bu süreçte, enflasyonist baskılarla karşı karşıya kalan merkez bankaları, sıkılaştırıcı para siyasetleriyle enflasyonu denetim altına almaya çalıştı. Ekonomik aktivitedeki zayıflık ve yüksek enflasyon ikilemi global piyasaları sarsarken, ABD Merkez Bankası (Fed), bir buçuk yıl içinde siyaset faizini 10 kat artırarak enflasyonla gayrette kararlılığını net bir biçimde ortaya koydu. Nisan 2023’te enflasyon oranı siyaset faizinin altına gerilemesine karşın, Fed, enflasyondaki düşüşün kalıcılığına dair net bir kanıya varmadan siyaset değişikliğine gitmedi. Bir buçuk yıl boyunca sabit faiz siyaseti uygulayarak süreci denetim altında tutmaya çalışması, bu yaklaşımın somut bir örneği olarak kayıtlara geçti.

2024’ün ortasında manşet enflasyonun %3,0’ın altına düşmesiyle birlikte, Fed’in para siyasetinde değişiklik yapacağına dair beklentiler güçlendi. Fakat işsizlik oranının %4,3’e yükselmesi, Eylül 2024’te Fed’i Jumbo faiz indirimi (50 baz puan) yapmaya zorladı. Yılın geri kalanında Kasım ve Aralık toplantılarında çeyrek puanlık indirimlerle faiz oranını %4,50’ye çeken Fed, yılı %4,2 işsizlik oranı ve %2,7 manşet enflasyonla tamamladı.

2025 yılı projeksiyonlarında 2 adet faiz indirimi düşüncesi ABD’nin yeni başkanı Trump’ın gerçekleştireceği politikalar çerçevesinde hudutlu olarak görülmektedir. Enflasyon bilhassa de istihdam piyasasına ait dinamikler, bankanın faiz siyasetini belirlerken kritik bir rol oynamaya devam etmektedir. Bu bağlamda, her ayın birinci haftasında açıklanan ABD istihdam dataları (Tarım Dışı İstihdam, İşsizlik Oranı ve Ortalama Saatlik Kazançlar) dikkatle takip edilmelidir.

Tarım dalı haricinde (Sanayi, Kamu, Hizmet, vb) son ay içerisinde çalışan insanların sayısındaki değişikliklere Tarım Dışı İstihdam (Nonfarm Payrolls), ABD iktisadında geride kalan ay içerisinde, iş aradığı halde iş bulamayan şahısların, toplam iş gücü içerisindeki oranına İşsizlik Oranı (Unemployment Rate), Tarım dalı dışında çalışan çalışanlara ödenen saatlik fiyattaki değişimlere ise Ortalama Saatlik Yararlar (Average Hourly Earnings) adı verilir.

Aynı anda açıklanan bu 3 veri setinden teorik olarak 27 tane olasılık çıkmasına rağmen fiyatlama davranışında Tarım Dışı İstihdam popülaritesinin çoklukla bir adım önde olduğunu söyleyebiliriz. Tarım Dışı İstihdam verisi yerine Ortalama Saatlik Çıkarlar ya da İşsizlik Oranı verisinin fiyatlama alanına girebilmesi içinse, TDİ verisinin beklentiye paralel bir sonuç oluşturması ve Enflasyon dinamiklerinin Fed aksiyonları için tek geçerli mevzu olarak ağır kazanması gerekliliği göz arkası edilmemelidir.

Söz konusu mümkün fiyatlama davranışı öncesinde de ilgili bilgilere yönelik tüm ayrıntılara hâkim olmak değerlidir. Fakat bu takviye ile trade performansında olumlu bir değişim izlenebilir. Bu sebeple “Tarım Dışı İstihdam” temalı raporumuzda, ilgili bilgilere ve geçmiş periyot tesirlerine ait tüm ayrıntıları incelemeyi ihmal etmeyiniz.

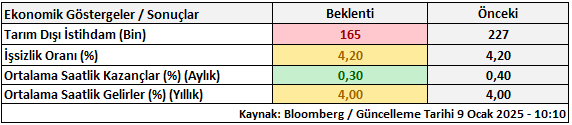

Cuma günü ABD’den gelecek kritik datalara ait piyasa beklentilerine üstteki tablodan ulaşabilirsiniz. Bu sayıların bilgi sonuçlanana kadarki süreç içerisinde revize edilebileceği hususu göz arkası edilmemelidir. Bu sebeple de en yeni sayılara bilgi açıklanmadan evvelki “GCM Yatırım Yurt Dışı Piyasalar Forex Bülteni” vasıtasıyla ulaşabilirsiniz.

İstihdam için Kestirimler Nedir ve Muhtemel Sonuçlar Nasıl Yorumlanabilir?

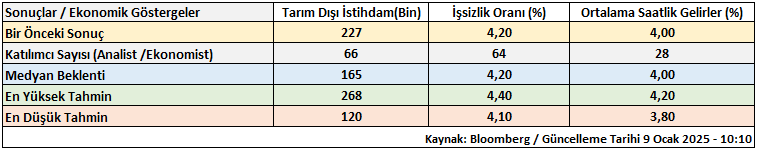

Tarım Dışı İstihdam verisine yönelik 66 ekonomist / analist kestirimde bulundu. Burada en yüksek varsayım 268 bin, en düşük kestirim 120 bin, piyasa beklentisi ise medyan 165 bin olarak kaydedilmiştir. Tarım Dışı İstihdam verisinde 120 bin altında ya da 268 bin üzerinde gelebilecek rastgele bir sonuç piyasalar için sürpriz olacağından fiyat tesiri de o derece sert olması beklenir.

Bunun yanı sıra 120 bin – 160 bin ortasındaki olumsuz ve 160 bin – 200 bin ortasındaki olumlu sonuçların öbür göstergelerle birlikte kıymetlendirilmesi gerektiği, ruhsal 200 bin üzerindeki bilgi sonucunun TDİ verisini daha aktif bir fiyatlamaya çekebileceğini söyleyebiliriz.

İşsizlik Oranı verisine yönelik 64 ekonomist / analist varsayımda bulundu. Burada en yüksek iddia 4,40%, en düşük iddia 4,10%, piyasa beklentisi ise medyan 4,20% olarak kaydedilmiştir. İşsizlik Oranı verisinde 4,10% altında ya da 4,40%, üzerinde gelebilecek rastgele bir sonuç piyasalar için sürpriz olacağından fiyat tesiri de o derece sert olması beklenir.

Bunun yanı sıra %4,2 üzerinde gelebilecek bir sonuç istihdam dinamiklerinde soru işareti oluşturarak piyasanın faiz indirimi konusunda vakti daha erkene çekme fikri (örneğin sonuca bağlı olarak Haziran’dan Mayıs ya da Mart’a) oluşturabilir. %4,2 altında ise genel itibariyle istihdam dinamiklerinde şu an sorun yok, Fed enflasyon verisine daha fazla odaklanabilir kanısı oluşturabilir.

Ortalama Saatlik Kazançlar verisine yönelik 28 ekonomist / analist kestirimde bulundu. Burada en yüksek kestirim 4,20%, en düşük kestirim 3,80%, piyasa beklentisi ise medyan 4,00% olarak kaydedilmiştir. Ortalama Saatlik Çıkarlar verisinde 3,80% altında ya da 4,20%, üzerinde gelebilecek rastgele bir sonuç piyasalar için sürpriz olsa da fiyat tesiri içerisine girmesi beklenmemekle birlikte enflasyon üzerinde ek bir baskı oluşturabilir mi hususu tartışılabilir.

Özetle ABD istihdam bilgileri bir evvelkine kıyasla daha optimist ya da karamsar gelecek sonuçlarıyla piyasa iştirakçilerinin Fed faiz inmeli / inmemeli halindeki spekülasyona yönelik varlık fiyatlarında anlık tepkilerin oluşmasını sağlayacağından takip edilebilir. Önceliğimiz Tarım Dışı İstihdam olmakla birlikte sıralama olarak Tarım Dışı İstihdam, İşsizlik Oranı ve Ortalama Saatlik Gelirler olarak dikkate alınabilir. Lakin burada piyasalar için en kıymetli riskin 20 Ocak tarihinde koltuğa oturacak ABD Başkanı Trump’ın uygulayacağı politikaların global ekonomik görünüm ve enflasyon göstergesi üzerinde yaratacağı olumsuzluğun şiddeti olarak izah edebiliriz. Bu açıdan ilgili dataların Trump gölgesinde olabileceği de göz gerisi edilmemelidir. Bir yandan DXY 109 aşması başka yandan ABD 10 yıllık tahvil faiz oranının %4,70’e ulaştığı fiyatlar düşünüldüğünde piyasalar Trump’ı önemli bir risk faktörü olarak görmektedir. Bu minvalde kritik ABD data setini değerlendirirken anlık tepkilerde farklılaşmanın olabileceği unutulmamalıdır.

ABD Merkez Bankası Fed, Bilgi Sonuçlarına Nazaran Kararını Değiştirir Mi?

ABD Merkez Bankası Fed, rastgele bir ayda izlenecek sonuçlarla para siyaseti kararlarında keskin değişimlere gitmeyecektir. Banka tüm data setini bir ortada kıymetlendirerek para siyasetinde bir revizyon görecek mi konusunu tartışacaktır. Toplantı öncesinde de Fed yetkililerin vereceği iletiler da piyasalarla olan irtibatı, piyasanın bu kanılara ne kadar tepki vereceği olarak değerli bir yönlendirme siyaseti olarak izah edilebilir.

Oysa piyasa iştirakçileri olarak tabir edeceğimiz traderlar her data sonucunda finansal varlıklara yönelik anlık tesir sahibi oluşturacak spekülatif yorumlamalar yapabilir. Örneğin Trump siyasetinin yaratacağı muhtemel enflasyon ile Fed cephesinde hudutlu bir faiz indirimi gerçekleşmesi beklenmektedir. İstihdam piyasasında izlenecek olumsuz seyir piyasaların heyecanlanmasını sağlayabilir. Zira Fed bu duruma kayıtsız kalamaz daha fazla faiz indirir spekülasyonu ile bilgi açıklandığı andan itibaren anlık fiyatlama davranışı oluşturmak isteyebilir. Fakat bu tıp bir sonuç ve piyasa fiyatlaması oldu diye Fed kesin aksiyona geçecektir demek yanlışsız olmayacaktır.

Bu açıdan Fed kaynaklı karar sistemi ile Fed’e ait spekülatif fiyatlama davranışı ortasındaki farkı düzgünce ayırt etmemiz gerekmektedir.

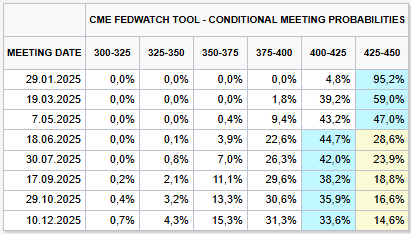

Piyasaya dönecek olursak, Fed’in birinci faiz toplantısı 29 Ocak tarihindedir. CME FedWatch tarafında bu toplantıda bankanın faiz indirimi gerçekleşme ihtimali %5 ile çok düşük bir ihtimal olmakla birlikte birinci faiz indirimi beklentisi Mayıs ve Haziran toplantısında %45’e yakın oran ile çeyrek puan faiz indirimi formundadır. Yani piyasa birinci faiz indirimi tarihinde de baş karışıklığı yaşıyor. Zira Trump kıymetli bir risk faktörü. Trump’ın başkanlık koltuğuna oturduktan sonra uygulayacağı siyasetlerin enflasyon üzerinde yaratacağı tesir ile Fed faiz indirimi iştahının kapalı olması beklenen 2025 yılı görünümünde projeksiyonlarda yer alan 2 adet indirim konusunda istihdam ve enflasyon dinamiklerini bir bütün olarak ele alacağız. Şimdi daha yılın başında olması sebebiyle keskin data değişimleri görmediğimiz surece birinci çeyrekte data seti oluşturulacağı ve Mart toplantısındaki projeksiyonlarda daha net beklentilerle karşılaşacağımızı söyleyebiliriz. Bu açıdan yılın birinci data setinde keskin bir değişim görmememiz kaydıyla Fed cephesindeki beklentilerde değerli değişimler izlenmeyebilir. Lakin Tarım Dışı İstihdam verisinden çok İşsizlik Oranının %4,3 ve üzerinde bir sonuç gelmesi durumunda kısa vadeli oyuncuların piyasa üzerinde daha etkin olmak isteyeceği de göz arkası edilmemelidir.

Veri Sonuçlarına Yönelik Başarılı Yorumlar Yapabilmek İçin, Geçmiş Devirdeki Tesirlerin Bilinmesi Önemlidir!

Kritik ABD datalarının varlık fiyatları üzerindeki mümkün tesirlerini yanlışsız yorumlayabilmek, stratejilerin muvaffakiyete dönüşebilmesi ismine kıymetlidir. Bu sebeple de yorumlama yeteneğinizi geliştirebilmek için geçmiş periyotlarda nasıl tepki verdiğinin bilinmesi değerlidir. Lakin bu bilgi, yeni periyottaki beklentilerde kesin muvaffakiyete ulaştırır psikolojisini oluşturmamalıdır. Zira günler / haftalar / aylar hatta yıllar içerisinde ülkelerin makro – ekonomik dinamikleri ve piyasa beklentileri farklılaşabiliyor. Bu sebeple de her ay birebir etkiyi beklemek hakikat olmayacaktır. Geçmiş periyot çalışmaları, yatırımcıların bu bilgi ile birlikte mümkün hareket akışını daha başarılı bir halde yorumlayabilmek ismine pratik bilgiler olarak düşünülmelidir.

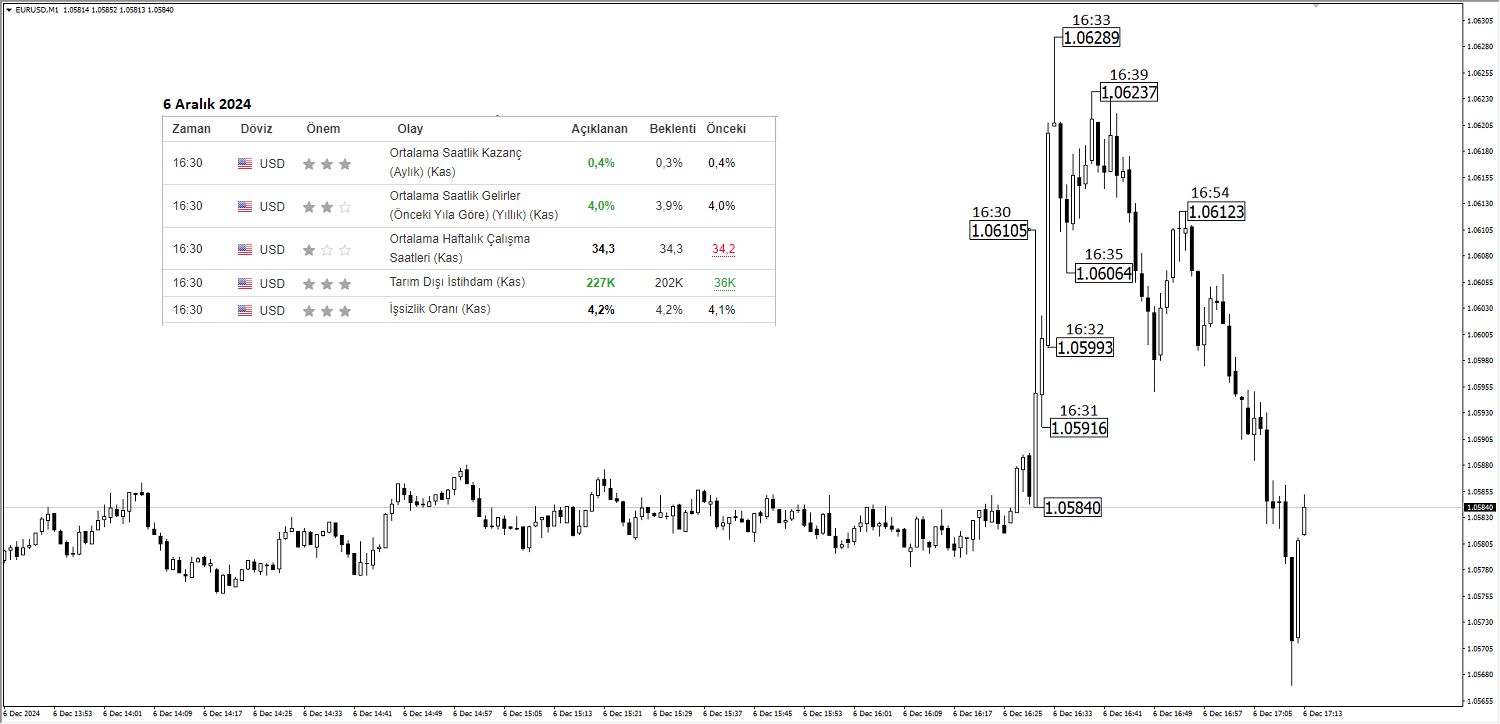

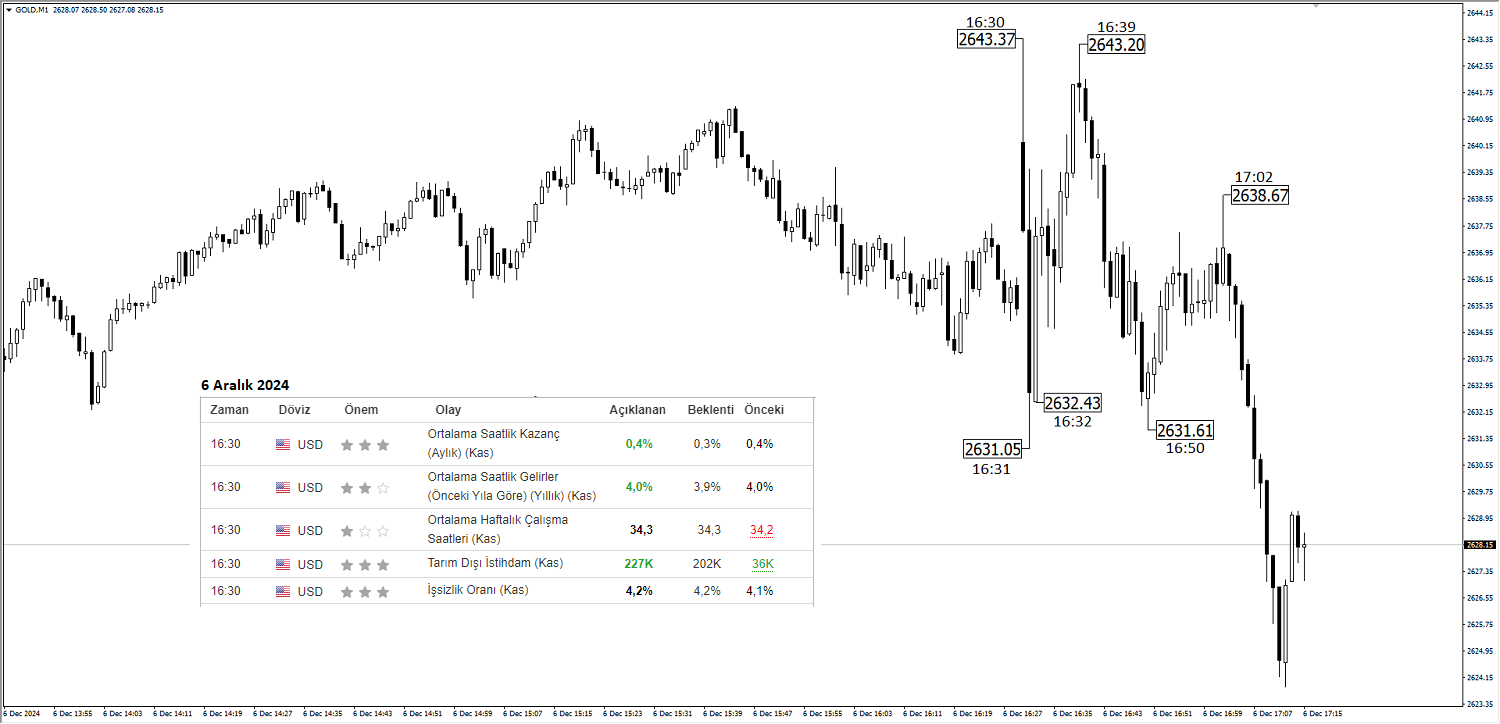

6 Aralık 2024 tarihinde yani bir evvelki ay açıklanan ABD bilgileri ile birlikte EURUSD ilk dakika fiyatlama davranışında önemli bir yükseliş izlemekteyiz. Fakat bu yükseliş öteki dakikalarda hacimsel manada sınırlanmakta olup dördüncü dakika itibariyle de davranışı biçimini değiştirmektedir. Ons Altın ise paritenin tam aksisi bir tepki gösterdi. Birinci iki dakikada oluşan düşüşler akabinde hem davranış biçimi değişti hem de hacimsel manada hareket alanı sınırlandı. Burada farklı fiyatlama davranışı oluşmasının en kıymetli sebebi (1) grev sebebiyle bir evvelki sonucun çok makus gelmesi arından tarım dışı istihdam verisine yönelik 200 bin etrafında beklenen optimistlik, (2) İşsizlik verisi her ne kadar beklentiye paralel sonuçlansa da evvelkine kıyasla artış kaydetmesi, (3) ADP özel kesim verisi ayrıntılarında yıllık maaş değişimlerindeki artış görünümüne paralel fiyatlarda artışın görüldüğü Ortalama Saatlik Yararlar, (4) en değerlisi de tüm data setinden bağımsız Fed’in yıl sonu toplantısında çeyrek puan faiz beklentisine kesin gözüyle bakılması olarak izah edilebilir.

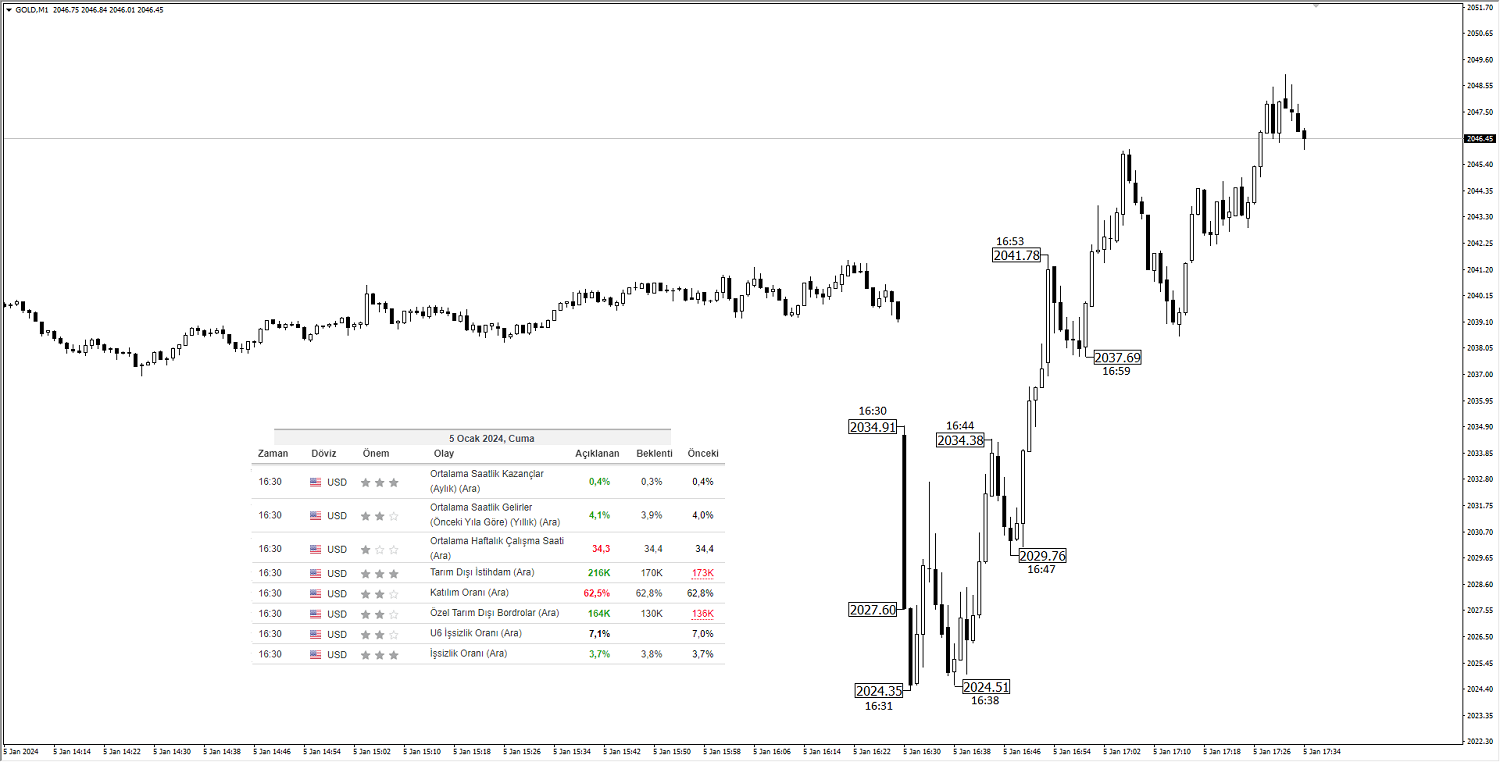

5 Ocak 2024 tarihinde yani bir evvelki yılın birebir ayında açıklanan ABD bilgileri ile birlikte EURUSD ve Ons Altın ilk dakika fiyatlama davranışında önemli bir düşüş izlemekteyiz. Lakin bu düşüş ikinci dakikadan itibaren hacimsel manada sınırlanmakta ve üçüncü dakika itibariyle de davranışı biçimini değiştirmektedir. Bu süreç, mevcut haberin açıklandığı anın ne kadar değerli olduğunu ve haberin sonucunun yorumlanmasında vakte endeksli değişimlerin ehemmiyetini artırmaktadır. Bu nedenle bilgiye süratli bir biçimde ulaşmak ve ilgili datayı hakikat bir biçimde yorumlamak kritik bir ehemmiyet taşımaktadır. “GCM Forex / Viop / Borsa Yatırımcıları”, dataların sonucuna ilişkin GCM MT4 / GCM MT5 platformları içerisinde yer alan ve anlık olarak data akışının geçtiği “Haberler” bölümünden yararlanabilir.

Bu istatistik DOLAR ENDEKSİ (#DOLLAR_IND), GBPUSD, USDJPY, DAX40, USDTRY, EURTRY, HAM PETROL (CRUDE OIL) ve BRENT PETROL (BRENT OIL) üzere başka finansal varlıklarda da benzeri özellikler taşımakla birlikte daha geniş pencereden bakarak birinci 5’dlık fiyatlama davranışının anlık tepki olarak dikkate alınabileceğini söyleyebiliriz. SP500, NASDAQ100, TESLA, NVDIA üzere ABD borsa endeksleri ve pay senetlerinde ise bilgi açıklandığı an ve pay senedi piyasası açılışı sonrası olarak 2 farklı başlıkta incelenebilir.

EURUSD özelinde genel görünümü ayrıntılandıracak olursak;

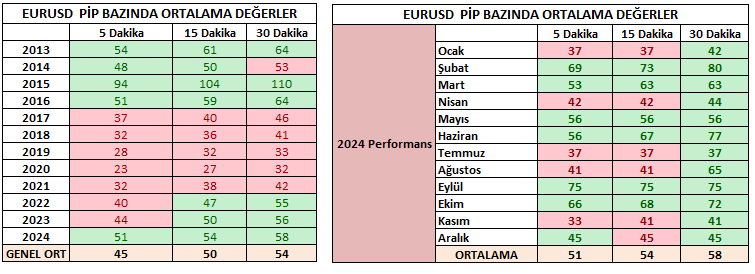

144 tane data (12 yıl) sonucunun EURUSD paritesi üzerindeki tesirini incelediğimizde 5 dakika içerisinde ortalama 45 pip, 15 dakika içerisinde ortalama 50 pip ve 30 dakika içerisinde ortalama 54 pip hareket ettiğini, 5 ile 30 dakika arasındaki ortalama kıymetler incelendiğinde değerli bir pip farkının olmadığını ve bu nedenle de bilhassa istihdam datalarının birinci 5 dakika üzerindeki mümkün tesirinin çok daha değerli olduğunu söyleyebiliriz.

Tablo içerisinde yeşil renkli olanlar genel ortalamanın üzerindeki performans, kırmızı renkli olanlar ise genel ortalamanın altındaki performans olarak dikkate alınabilir. 2024 yılını geride bıraktık. Fiyat tesirine baktığımızda genel ortalama üzerinde bir seyir izlemektedir. Bu tavır ABD Merkez Bankası Fed siyasetinin makro gelişmelerdeki değişimlerde oynaklık oluşturduğunu ve traderların anlık tepkide daha fazla efor sarf ettiği formunda okunabilir. Bu sebeple de yeni yıldaki data sonuçlarının kendi iç dinamiklerinde başka ayrı ehemmiyete sahip olabileceği unutulmamalıdır.

Kudret AYYILDIR

GCM Yatırım Araştırma Müdürü